Por ele, foi possível saber que as empresas, famosas por evitar idas às agências físicas, ainda possuem muito a melhorar. Em alguns casos, por exemplo, leva até 48 horas para que uma conta seja aberta. Entenda todos os detalhes agora mesmo.

Metodologia do relatório Finfacts

Para ter uma visão de como o atendimento do usuário está sendo feito pelas também chamadas startups financeiras, o Google Cloud fez o teste com o site e app de 24 empresas, incluindo bancos tradicionais, fintechs e especialistas em crédito e investimentos. Os dados foram coletados entre outubro e novembro do ano passado. O objeto do estudo se traduz em três áreas: realizar a abertura de conta corrente, solicitar cartão de crédito e solicitar empréstimo pessoal, demonstrando, inclusive, interesse para fazer investimentos. Já o grande foco da pesquisa foi mostrar aos bancos digitais brasileiros o que deve ser aprimorado e, claro, usar os resultados do relatório Finfacts para desenvolver melhorias nestes processos. Além do primeiro uso, o estudo também mostrou aos especialistas como é feito o processo de atendimento e demais procedimentos após uma pessoa já ser cliente. Também foi analisado o tempo de entrega do cartão e o que é feito neste período para que uma pessoa consiga fazer as devidas movimentações. Procedimentos que envolvem segurança, atendimento inteligente e inclusão foram estudados da mesma forma.

Uso de app e segurança

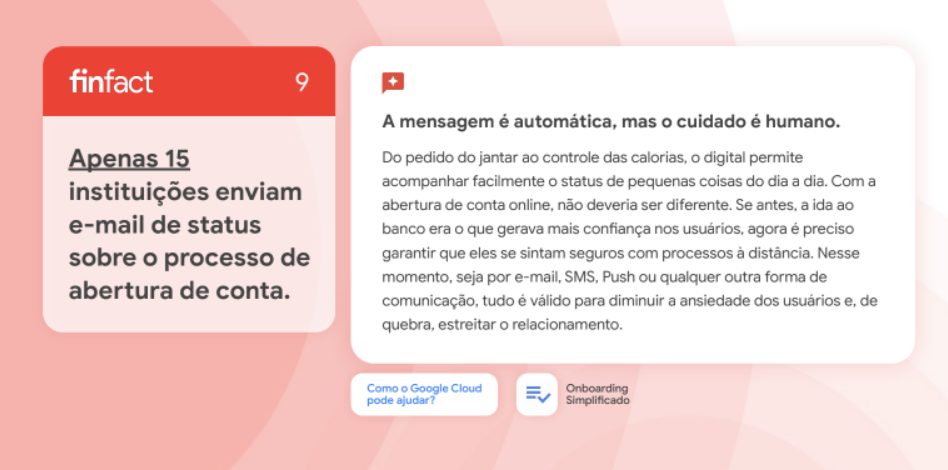

No ano passado, o Showmetech fez uma grande matéria especial sobre os principais bancos digitais que atuavam no Brasil e a mesma constatação do relatório Finfacts foi percebida enquanto estávamos preparando o material: os aplicativos ainda têm muito o que melhorar. Consoante o estudo do Google Cloud, das 24 instituições brasileiras, apenas 12% delas bloqueia total ou parcialmente a captura de telas. Por mais que esta seja uma forma fácil de compartilhar as informações, é importante se atentar para que pessoas mal intencionadas não tenham acesso aos mesmos dados. E se os bancos digitais não bloquearem a ação, você está em risco. O mais importante: 40% (ou 9 dos 24 analisados) de todos os bancos ainda não clarificam a coleta de dados. É claro que o OpenFinance, que permite que seus dados sejam enviados para outras instituições para um possível aumento de crédito ou qualquer outra situação em que você precisa provar que é um “bom pagador”, está mudando este processo. Mas o que é feito com os dados antes da solicitação ainda é um grande mistério. E seja honesto: o processo de acompanhamento de abertura de uma conta não seria mais assertivo se todas as etapas fossem enviadas por e-mail, para que você tivesse tudo registrado? De acordo com o mesmo relatório, apenas 15 bancos digitais brasileiros estão enviando todo o processo de aprovação de abertura da conta. Evitado por muitos, mas desejado por outros, se sabe que 50% dos bancos digitais oferecem cartão de crédito pré-aprovado assim que uma conta é aberta. A boa notícia é que os cartões de crédito digital, que geralmente expiram depois de um tempo, são oferecidos por metade das instituições financeiras. O Google Cloud ressalta que seria essencial que a outra metade seguisse o mesmo caminho, já que os pagamentos digitais cresceram 150% em apenas um dos bancos principais do Brasil.

Abertura de conta e entrega de cartão

Ao contrário do que algumas pessoas pensam, apenas 12 das 24 instituições financeiras analisadas aprovaram a abertura de conta em menos de 48 horas. Levaria muito menos tempo se fosse uma agência “tradicional”. Se for abrir uma conta, será necessário enviar alguns documentos para provar que você é realmente dono dos dados enviados. E aqui, o relatório Finfacts conseguiu detectar mais um problema: 10 das 24 ainda possuem dificuldades para processar as fotos e demais dados. Ainda não é possível fazer a sincronização em todas as opções analisadas, mas o número é um positivo: 17 dos 24 bancos digitais analisados permitem que isso seja feito. Quando a conta está aberta, você já pode ter um cartão. Mas apenas 1 em 3 instituições financeiras informa o prazo que o cliente deve receber o item. 30% dos analisados foram destaque por ter um processo de abertura de conta que é realmente prático e integrado. O dado mais alarmante sobre abertura de contas é que 41,6% dos bancos digitais não são transparentes quando alguém procura mais informações. As pessoas ainda precisam ir atrás de dados sobre taxas, condições e demais informações em um local fora da página de cadastro ou até mesmo falar com conhecidos. A ocultação de dados sensíveis, como número do cartão e saldo da conta, está presente em 21 das 24 opções analisadas, o que mostra que os bancos digitais brasileiros já levam isso como uma necessidade.

Investimentos e empréstimos

Investimentos estão se tornando uma verdadeira tendência e é alto o número de instituições financeiras que nos influenciam a colocar aquela economia em algum lugar que pode gerar uma renda extra. Entretanto, quando olhamos para os bancos digitais, apenas 6 oferecem investimentos de acordo com o perfil e principalmente com o momento de vida do cliente. Os dados também mostram que:

9 de 18 instituições que oferecem investimentos estão dando informações detalhadas sobre os investimentos;7 de 18 não permitem que seus clientes comparem taxas de rentabilidade de avanços financeiros;6 de 18 instituições ainda não oferecem possibilidade de simulação.

Já falando sobre empréstimos, 13 de 20 dos bancos digitais já oferecem empréstimo pessoal pré-aprovado de acordo com os dados informados. O OpenBanking também está sendo um fator mais do que essencial para que os clientes tenham mais crédito na praça. Em contrapartida, apenas 4 de todas as instituições são abertas sobre uma possível portabilidade.

O que o relatório comprova?

Uma das grandes reclamações dos clientes de bancos digitais é que o atendimento feito por chatbots antes do contato humano ainda precisa melhorar de forma avassaladora. Isso porque 15 das 24 empresas analisadas tiveram uma experiência ruim que levava a um aborrecimento, além da pendência não ser resolvida. O estudo “Customer Experience no Brasil”, realizado entre dezembro de 2021 e janeiro de 2022, comprova que apenas 12% dos clientes preferem o atendimento feito por robôs. 51% dos entrevistados ainda preferem falar com uma pessoa (mesmo que seja por mensagem) e 37% gostam da interação mista. É importante lembrar que mesmo com o novo decreto do Serviço de Atendimento ao Consumidor (SAC), o atendimento telefônico ainda é obrigatório, mas agora pode ser apenas uma das opções disponíveis. De volta ao relatório Finfacts, o Google Cloud também apontou que o atendimento humano foi ineficaz em 11 dos 24 bancos digitais brasileiros. Ainda há muito o que melhorar no quesito de acessibilidade, já que em apenas 3 instituições financeiras há instruções em libras durante alguma parte do processo. Veja outros destaques:

O app de 9 das 24 instituições estava indisponível durante algum momento de testes;6 bancos digitais brasileiros apresentaram algum erro na autenticação e/ou demora;4 das 24 opções analisadas não são adeptas dos comandos de voz.

Você concorda com todos os erros e acertos citados no estudo? Qual deles lhe traz mais problemas no dia a dia? Diga pra gente nos comentários!

Veja também

Sabia que os bancos precisam indenizar a vítima no caso de fraude no aplicativo? Entenda o caso agora mesmo. Fontes: Google Cloud l O Globo